XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

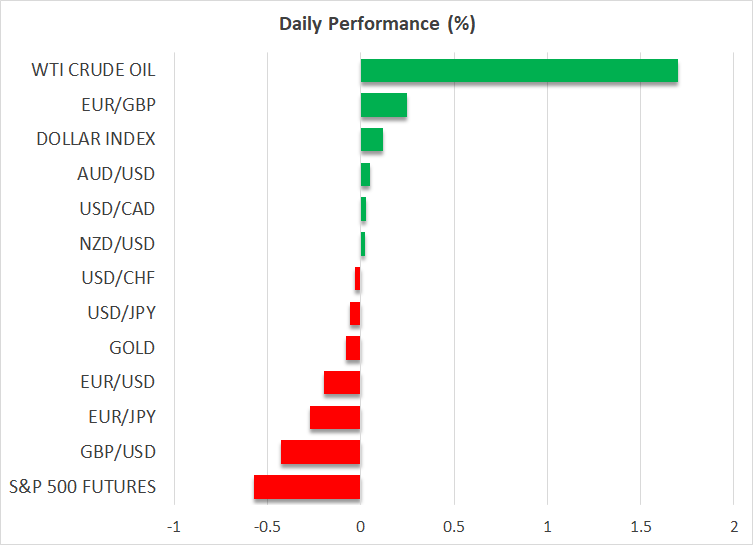

・堅調な米労働市場でFRBによる利下げ観測後退

・ドル高続く中、米10年債利回り上昇

・ポンドの低迷は2022年9月の英トラス政権を呼び起こす

・ゴールドは引き続き需要あり、原油価格も10月以来の高値に近づいて上昇

米株価指数は続落

トランプ氏の大統領就任式を1週間後に控え、市場は混乱しているように見えます。米株式市場は、S&P500が最も打撃が少なかったものの、昨年11月の米大統領選後の上昇分を完全に還元したラッセル2000指数の下落に牽引されて散々な週となりました。

トランプ第2政権の不透明性が残る一方、米国がカナダやグリーンランドを併合するとの話題から、イランに対する新たな制裁措置の発表まで、市場が一連のシナリオに備えている中、FRBが引き続き市場の動きを左右する重要な要因となっています。

市場は今年1回だけの米利下げを予想

先週金曜日に発表された米雇用統計からは、米経済が堅調に推移していることが裏付けされ、明らかに他国の経済を上回っています。FRBにとっての次の試練は水曜日の12月の米インフレレポートとなるでしょう。このレポートでは、さらに上振れのサプライズとなる可能性が高まっています。

これらの進展の中、市場は先月のFOMC会合にて、FRBによる利下げを今年たった1回だけに修正せざるを得なくなりました。その後、大手投資会社によってもFRBの利下げ観測は見直しされています。多くの投資会社が今年の利下げを予想しているものの、一部にはFRBが次に利上げを行うと予想する会社もあります。中東とウクライナでの進行中の紛争と、簡単な解決策が見つからない中国経済の低迷を考慮すると、この利上げ観測は明らかに極論に聞こえます。

米10年債利回りは小幅上昇

しかし、米10年債利回りが2007年7月以来の高水準で取引されていることは否定しがたく、世界経済、特に新興国市場にとって大きな打撃となる可能性があります。2007年7月に始まった米国のサブプライム住宅ローン市場による世界金融危機が、2010年のユーロ圏のソブリン債務危機のきっかけとなったこともリマインダーとして警告となります。

米経済の堅調さと米国債利回り の上昇、そしてFRBの利下げ観測後退は米ドルに明確に反映されています。米ドルは主要通貨に対して上昇しており、ユーロ/ドルは1.02の水準をわずかに上回っています。市場参加者の大多数は、特にECBがハト派スタンスを維持する場合、ユーロ/ドルが今年の第1四半期にパリティ(1ドル)に達することを予想しています。

英市場は依然としてマイナス

全ての市場の動向が米ドルに起因してはおらず、ポンドの場合は、イギリスの動向が問題の根源となっている可能性があります。イギリスが米国による新たな関税政策の対象となる可能性とは別に、増税と債券の売却によって大幅な公共支出の資金を調達するとのイギリスの予算案は裏目に出ているようです。

イギリスの国債(ギルト)は急上昇しており、米ドルと低迷するユーロに対して続落しています。現在のイギリスの状況は、イングランド銀行による支援プログラムと新財務大臣の任命によって収束した元トラス政権による予算危機を呼び起こさせる状況です。イングランド銀行による支援か、または新しい財務大臣の任命が起こらない限り、ポンドと英債券市場はおそらくさらに低迷し続けるかもしれません。

ゴールドはサポート見つける、原油価格のラリーは続く

ゴールドは2,700ドルの水準を若干下回って取引されており、リスク選好度が幅広く後退していることから恩恵を受けていますが、これまではドル高も乗り切っています。一方、原油価格は、米国によるロシアの巨大な石油産業への新たな経済制約から上昇を再開しています。この経済制約の有効性については依然としてかなり疑問が残りますが、WTI原油は昨年10月初旬以来の高値に近づいています。78.96ドルを突破する場合、7月に更新した高値に向かって再びラリーとなる可能性があります。