XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

・米PCE指数は安定、今月のFOMC会合での0.50%利下げの可能性低下

・ユーロ圏のインフレ減速でユーロは3年ぶりの安値まで下落

・ソフトランディングへの期待から米株式市場は上昇

今週のNFP統計を控え、投資家はFRBの利下げ観測を後退

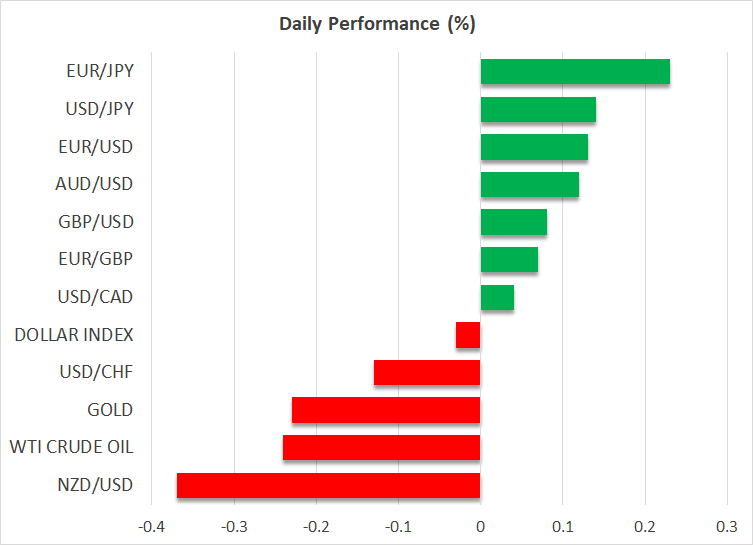

先週金曜日に米ドルはすべての主要通貨に対して上昇し、市場参加者はFRBの利下げ観測をやや後退させたため、先週の米ドルは堅調な推移で終えました。

年末までに引き下げられるベーシス・ポイントの合計は約1.00%程度に留まりましたが、次回のFOMC会議で0.5%のダブル利下げが実施される確率は35%から30%に引き下げられました。

先週金曜日の経済データでは、総合とコア指数ともに安定し、それぞれの指数が上昇するとの予想を下回りましたが、市場は0.50%の利下げ観測を引き上げませんでした。

それどころか、第2四半期のGDPが上方修正されたことに加え、FRBが重視するインフレ指標がさらなる減速を示さなかったことは、恐らく投資家にとって、9月18日のFOMC会議での0.25%の利下げ論を後押しするには十分だったでしょう。

ジャクソンホール会議で、パウエルFRB議長がFRBとしては労働市場のさらなる軟化は容認しないと述べたことを念頭に置くと、今週は8月の非農業部門雇用者数に注目が集まりそうです。

予想では、8月の労働市場は7月よりも雇用が増え、失業率は4.3%から4.2%に低下する見込みとなっています。これにより、投資家は大幅な0.5%の利下げ観測は差し迫っていないと判断し、米ドルは回復基調となる可能性があります。

企業の業績の回復は、米国経済が景気後退に向かっていないことを裏付けるため、火曜日と木曜日に発表されるISM製造業、非製造業購買担当者景気指数(PMI)もまた、米ドルの動きに重要な役割を果たす可能性があります。

ユーロ圏のインフレ減速でECBによる9月の追加利下げはほぼ確実か

ユーロ圏の8月のインフレは、前年比で2.6%から2.2%と2021年7月以来の減速を示したことから、ユーロは米ドルに対して2週間ぶりの安値まで下落しました。

コアCPI指数は前年比で2.9%から2.8%に減速したことで、総合CPI指数の減速は、主にエネルギー費の低下が原因だったことが示され。原油価格が回復する場合、近い将来物価が上昇に転ずる可能性があることが示唆されています。

しかし、ユーロ圏の総合CPI指数の減速によって、ECBの9月12日の会合での0.25%の追加利下げがほぼ確実視され、金融市場は来年1月までにあと2回の利下げを予想しています。

ECBの予想金利経路はFRBよりもハト派ではありませんが、情報筋によると、ECBメンバーはユーロ圏の経済成長の見通しについて意見が対立しているように見えることから、ECBの政策決定は、FRBと比べてより複雑で不確かとなるかもしれません。

ソフトランディングへの期待が高まり米株式市場は上昇基調

投資家らが今月のFOMC会合にて0.50%の利下げ観測を若干後退させたものの、先週金曜日の米株式市場は2日連続で上昇しました。おそらく、米GDPの上方修正によって、市場のソフトランディングへの見通しが高まり、ムードが向上したのかもしれません。

FRBの予想金利経路を上方修正している時でさえ、経済データが米経済のパフォーマンス改善を示唆する場合、ムードが向上するようです。したがって、今週金曜日の雇用統計が予想を上回って、利下げ観測がさらに後退しても、特にISM製造業、非製造業購買担当者景気指数で企業活動のさらなる改善が見られる場合は、株式市場は上昇を継続する可能性があります。

本日の株式市場は、米国の祝日のため閉場となっています。