XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

・本日のFOMC会合でFRBはタカ派となると予想、米ドル上昇

・日銀による歴史的な決定後も円安進行

・カナダでのインフレが予想を下回りカナダドル下落

・FOMC会合を前に米株式市場は上昇、原油価格も続伸

FRBは本日の会合でドットプロットを上方修正するか

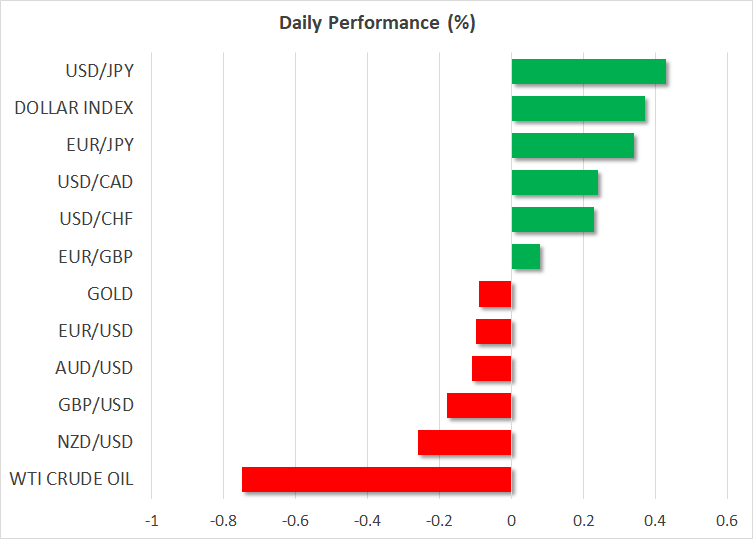

昨日の米ドルは、主要通貨に対して上昇し、特に日本円とNZドル、そしてカナダドルの順に上昇幅を拡大しました。本日の米ドルは引き続き上昇基調です。

本日のFOMC会合にて、市場はFRBがタカ派となることを予想しているようで、利下げ観測が引き続き後退していることからも裏付けされます。FF金利先物によると、6月に最初の0.25%の利下げをする確率は現在68%となっており、年末までの合計利下げ幅は0.75%まで低下して、FRBが12月に示したドットプロットと一致しています。

これらを鑑みると、本日のFOMC会合にて更新される予想金利経路が特に注目となるかもしれません。米経済は他国の経済に比べて堅調に推移しており、インフレは予想以上に粘着性があることが確認されている中、本日のドットプロットが年末までに2回の0.25%の利下げを示すのではとの憶測が広がっています。もし、この通りドットプロットが上方修正される場合、市場の予想金利経路も上方修正され、その結果米ドル上昇となるでしょう。

日銀政策会合後に円安進行で、政府による介入警告となるか

日銀が昨日の会合にて、8年続いたマイナス金利から脱却し、イールドカーブ・コントロール政策も完全に撤廃したにもかかわらず、日本円は本日1.5%以上下落し、最も下落した通貨となりました。

昨日の会合の前に、既に日銀が利上げを行うのではとの報道があったため、日銀のこの歴史的な決定は、市場にとっては驚きとはなりませんでした。また、日銀はこれまでとほぼ同額の国債買い入れを継続するとも発表したことから、実質的にイールドカーブ・コントロールの撤回には大きな変化はないことも明らかになりました。

植田総裁が昨日の会合後の記者会見にて、緩和的な金融政策を維持すると発言したこともあり、日銀の決定は市場の認識以上にタカ派的には見られませんでした。市場は、今後の追加利上げが段階的で非常に緩やかなものになると確信しており、会合前に何人かの日銀メンバーが示唆したように、9月での0.1%の追加利上げの確率は83%と予想しています。

日本円が反転して長期的な円高となるには、国内の経済データが、市場予想よりも早い段階で、追加利上げが妥当であることを示唆する必要があるでしょう。そうでない場合は、円安はさらに進行して、再び日本政府による口頭での介入警告につながるかもしれません。

カナダのCPI指数減速でカナダドル下落、ポンドは明日の英中銀の政策決定に注目

カナダのCPI指数が2月に予想以上に減速したことから、カナダ銀行による利下げ観測が高まり、本日のカナダドルは主に下落した通貨の一つとなりました。次回の会合にて、カナダ銀行が0.25%の利下げを行う確率は、20%から25%に引き上げられ、12月までの合計利下げ幅は0.65%から約0.75%まで上方修正されました。

本日はイギリスのCPI指数が発表となり、2月の総合CPI指数とコアCPI指数はともに、予想よりも減速しました。しかし、このCPI指数発はポンドの動きにほとんど反映されていません。おそらく、明日のイングランド銀行による金利政策会合を前に、トレーダーは大きな買いポジションの保有を避けたのかもしれません。

米株式市場は黒字、原油価格は供給への懸念から続伸

米株式市場では、3指数全て黒字で取引を終え、特にダウ・ジョーンズが上昇しました。エヌビディアは、これまでの半導体よりも30倍高速になる可能性のある待望のAI ブラックウェルB200の詳細を発表したことから、エヌビディア株は1%上昇して、初期の損失を帳消しにしました。

本日のFOMC会合にて、FRBがタカ派的と解釈される場合、米利下げ観測がさらに後退することになり、株式市場が後退する可能性がありますが、エヌビディア株のように、AI関連の成長機会は市場にはまだ完全には織り込まれていないことが示唆されています。したがって、明日の会合による株式市場の下落は、トレーダーにとっては新たに買いの機会となることから、単なる調整となるかもしれません。

ウクライナによるロシアの製油所施設への攻撃から原油供給への懸念が高まり、昨日の原油価格は続伸しました。仮にこの攻撃が一時的だとしても、サウジアラビアやイラクからの輸出の減少や、米国や中国の需要改善と経済成長の兆しなどから、原油価格は引き続き下支えされる可能性があります。