XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

・イスラエルのガザへの侵攻は第2ステージでゴールドは2,000ドル台突破、原油価格も上昇

・今週の日英米中銀による政策決定を前に安全資産への需要も緩和

・米財務省の発表前に円相場は150円を下回り、利回りも横ばい

ガザへの侵攻は第2ステージ突入も市場はパニックなし

週末、大方予想されていた通り、イスラエルはガザ地区への地上戦に突入し、この紛争がますます長期化する兆しとなっています。ゴールドは先週金曜日、停戦を求める声が高まるものの、急騰しました。イスラエルが当初ガザ地区への侵入を遅らせたことで、停戦の可能性への期待が広がりました。しかし、10月7日にハマスの攻撃に対するイスラエルの軍事的応酬が深刻化することは、市場も予想していたようです。

しかし、この紛争は危険な第2ステージに突入したにもかかわらず、市場では大きなリスク回避とはなっていません。どうやら、顕著なリスクはすでに織り込まれており、イスラエルが軍事目標をやや慎重に進めているとの認識から、広い地域を巻き込んだ戦争となる可能性は低いと予想しているのかもしれません。

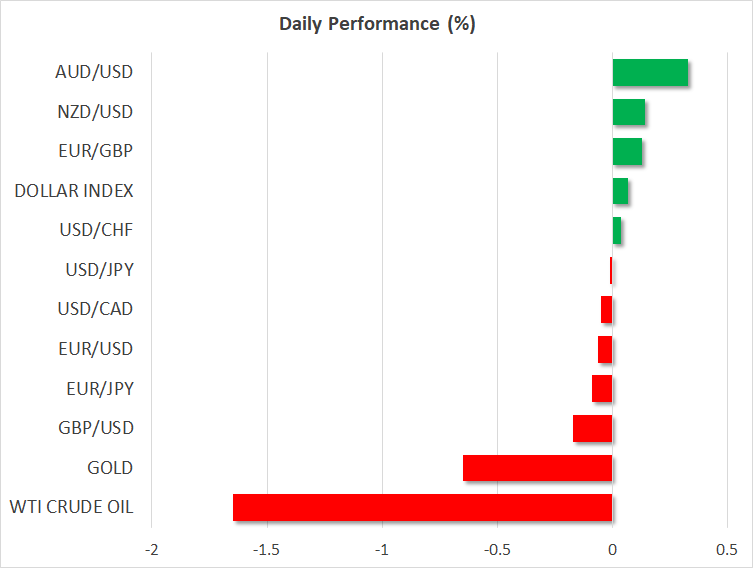

ゴールドは、金曜日に5か月ぶりの高値となる1オンス2,009.02を更新しましたが、本日は1.993ドル辺りまで後退しました。原油価格も金曜日に上昇した後、本日は小幅下落しています。

日銀のイールドカーブ・コントロール修正憶測で日本円はサポート

市場の静寂さを裏付けする他の原因としては、投資家が、今週予定されているより大きな経済イベントに注視していることが挙げられます。水曜日にFRBによる政策会合(FOMC)、木曜日はイングランド銀行による政策会合が予定されています。しかし、本当のハイライトは、明日の日銀による政策会合となるでしょう。

日銀の会合に先立ち、日本国債利回りが世界的な上昇に加わる中、賛否両論のあるイールドカーブ・コントロール政策を修正するのではとの憶測が高まっています。日本国債10年利回りは、7月の上限拡大より安定しており、日銀が利回り抑制のために定期的に買い入れオペを実施しているにもかかわらず、1.0%の上限に急速に近づいています。

しかし、日本の国債利回りは、米国債利回りの上昇ペースに追いついていないため、円相場は先週1年ぶりの安値となる1ドル150円77銭を更新し、円への圧力となっています。

そうはいっても、日本政府による為替介入への危機感から、米ドルの上昇は限定的となりました。本日の円相場は149円60銭辺りで取引されています。

水曜日のFBR政策決定は米財務省の発表で影が薄くなる可能性も

先週金曜日に発表された9月の米コアPCE指数は大方の予想通り3.7%で、上方修正された8月の3.8%よりも小幅減速となりました。個人消費は堅実に成長したものの、コアPCEの数値が予想以上に上振れしなかったことに市場は安堵したようで、金曜日は米ドルには重荷となったようです。

水曜日のFRB会合では金利を据え置くとみられており、パウエル議長も今後の金利に関する発言のトーンを変えるとは見られていません。ここ最近のFRBメンバーによる数々の発言から、今月のFRB会合はそれほど注目とならない可能性があります。むしろ、本日の米財務省による今四半期と来四半期の借り入れ必要額に関する声明発表の方が注目されるかもしれません。米国の借り入れ水準は、高額な債券発行が米国債利回りを押し上げる主な要因と見られていることから、ここ最近の市場の焦点となっています。

米10年債利回りは16年ぶりの高値である5.0%を一時的に上回った後低下しましたが、依然として4.85%辺りの高止まりで、結果として株式市場の後退となっています。

金曜日に発表される米雇用統計にも市場は注目しており、FRBが今週利上げ終了の可能性を示唆したとしても、堅調な雇用者指数が示される場合、来年の利下げ幅は縮小されるかもしれません。

本日のユーロは、ドル安とともに、ドイツの第3四半期GDPが予想を若干上回ったことから、1.0580まで上昇しています。ポンドも1.2130ドルを小幅に堅調に推移しました。

先週の株価下落からやや回復か

株式市場では、市場開場前にマクドナルドとウェスタンデジタルが決算を報告するのに先立って、欧州株が米株式市場を追随して上昇しました。S&P500とナスダック総合はともに、今月の急落を受けて、調整の領域にあります。大手ハイテク社のほとんどが、決算報告をすでに終了しており、利回りが急騰する中、木曜日に発表されるアップルの決算が株式市場全体を好転させるとは考えにくいでしょう。