XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

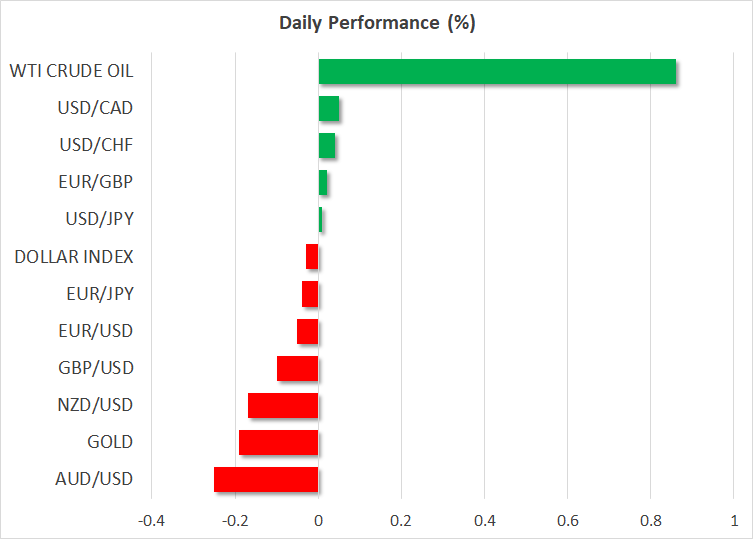

・米ドルは10か月ぶりの高値更新、米10年債利回りは16年ぶりの最高値まで上昇

・円安は本格的な介入レベルまで進行

・増加する懸念材料から米株式市場は下落

コアPCEインフレーションデータを前に米ドル続伸

米ドルは昨日、他の主要通貨に対して上昇し、本日も続伸して取引を続け、ドル指数は10か月ぶりの高値を更新しています。

FRBによる金利を「より高く、より長く」維持するとの見解と、米債利回りの上昇が、依然として米ドルのサポートとなっています。経済データにより、米経済がさらなる利上げにも耐えられる底固さを証明していることから、米10年債利回りは16年ぶりの高値まで上昇しました。

ミネアポリス連銀カシュカリ総裁は昨日、経済のソフトランディングの可能性は高いと述べ、「意義のある」インフレのために利上げを継続する可能性を40%、もう一度利上げをして、その後据え置く可能性を60%と付け加えました。

市場は依然として、引き締めサイクル終了前に最後の0.25%の利上げをする可能性を50%以下と予想しており、来年末までの利下げをFRBのドットプロットが示唆するよりも低い水準に設定しています。したがって、米経済データが、今後も堅調さを示す場合、米ドルには上振れ調整の余地があるため、米ドル上昇が継続することを意味します。

次の焦点となるのは、金曜日の米コアPCE物価指数で、前年比4.2%から3.9%と、わずかに減速すると予想されています。このデータ結果は、米ドルの下落につながる可能性がありますが、PCE指数は依然として、FRBの目標とする2%を大幅に上回っており、堅調な米経済データの発表が続く中、FRBの金利を「より高く、より長く」維持するとの姿勢に変化はないと思われ、米ドルの見通しに大きな変化はないでしょう。

本格的な介入レベルまで円安進行

日銀がイールドカーブ・コントロールで上限を設定していることから、米国債利回りの上昇により、ドル/円は上昇基調です。金利差が大きくなるにつれ、ドル/円は148円85銭を突破して上昇しており、日銀が早急に超緩和政策の調整をする姿勢が見られないことから、円安はますます進行する可能性があります。

しかし、円安がこれ以上進行すると、日本政府による為替介入の可能性も高まります。昨日鈴木財務相は、「為替市場の動きを高い緊張感をもってみている」と口頭での警告を再度発しました。150円が介入の水準になるのではとの噂がありますが、昨年ほど口頭での警告が頻繁ではないため、本来の介入レベルはもっと高い可能性があります。

いずれにせよ、日銀は現在の政策を早急に調整する意思はないようで、FRBが高い金利を維持することを明確にしていることから、日米利回りの差は拡大し続ける可能性があります。そのため、たとえ介入によって円高となったとしても、限定的となるかもしれません。

増加する懸念材料から米株式市場は下落

昨日の米株式市場は、FRBによる金利へのタカ派的な見解が圧力となり、3つの指数全て1%以上下落して、赤字で取引を終えました。特に高成長企業株は、通常今後四半期および数年の予測キャッシュフローを割り引くことによって評価されることから、打撃となっています。

そうはいっても、今後の金利の見通しだけが、株式市場の原動力ではありません。中国の経済パフォーマンスへの懸念も重荷となっており、米議会での政府機関の一部閉鎖の可能性も新たな不確実性として、悩みの種となっています。

米上院では、11月17日までの政府予算を確保する法案の審議開始に向けた手続き上の採決を実施しました。しかし、共和党主導の下院では、独自の党派的アプローチを推進する計画しており、上院の提案は支持されそうにありません。今週、両党間で合意に達しない場合、連邦政府は日曜日に、過去10年間で4度目の閉鎖に至ることになります。