XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

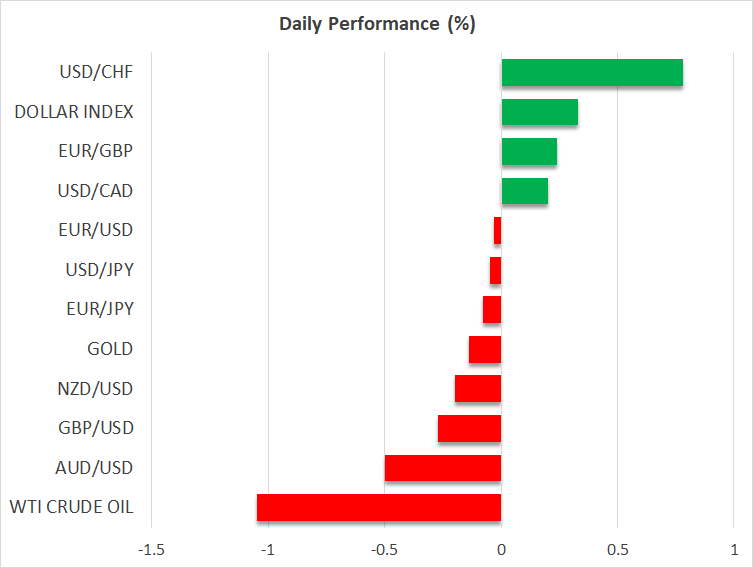

・FRBは金利経路を上方修正で米ドルと米国債利回り上昇

・FRBによる金利経路とドットプロット上方修正を受けて株式市場とゴールドは下落

・英中銀は据え置きか利上げか五分五分、日銀は金利据え置きか

FRBは金利を「より高く、より長く」維持することに使命感

昨日FRBは、大方の予想通り、金利の据え置きを決定しましたが、経済予測と金利経路の見通しを上方修正しました。ここ最近の米経済データによる米経済の底固さを反映して、FRBは今年と来年の経済成長率を引き上げ、差し迫る景気後退のリスクが低くなっていることを示唆しました。

最も重要な点は、更新されたドットプロットで、年内のもう一回の利上げと来年の利下げが数回含まれていることです。特に、来年末に金利を5.1%と想定しており、6月に想定した4.6%よりも0.5%高くなっています。このことから、FRBは以前のように4回の利下げではなく、現在は来年に2回ほどの利下げを見込んでいることになります。

全体として、FRBによる経済予測は明るい見通しを示唆し、米経済を沈静化するため、金利がより高く、より長く維持されるとの概念を反映すべく金利経路を上方修正しました。この包括的なメッセージはパウエル議長自身からも伝えられました。

これを受けて、市場は予期されている利下げのタイミングを1年後と延期しました。これによって、米国債利回りは上昇し、10年債利回りは16年ぶりの高水準まで上昇して取引されています。

米ドル上昇、株価とゴールド下落

FRBの金利経路が上方修正され、長期の米国債利回りがサイクル最高値を更新したことから恩恵を受けたのは米ドルでした。特に低利回りの日本円に対して、11か月ぶりの最高値まで達しています。

米ドルは現在、堅実なファンダメンタルズと高い金利、そして安全資産といった性質を備え合わせた唯一の通貨となっています。反対に、ユーロなど他の主要通貨は、経済成長の鈍化とエネルギー価格の上昇、そして中国経済の需要減速に晒されています。この経済成長の乖離は、今後の為替レートにますます反映されていくと見られます。

一方、米株式市場は昨日、高い金利が長期間にわたって継続するとの見通しが、株式のようなリスクの高い資産には悪影響となることから下落しました。バリュエーションは過去最高水準まで伸びきっており、利回りの上昇は通常バリュエーション圧縮のための「療法」であることから、昨日はその役割が遂行されたと言えます。

同様に、利回りの上昇とドル高の環境は、ゴールドには良い条件とは言えません。ゴールドは、昨日1,947ドル辺りで反発し、FRBの金利据え置き発表後、急落しました。そうはいっても、ゴールドは底固さを示しており、米国債利回りが過去最高水準に達したにも関わらず、ゴールドは過去最高値よりも7%ほど下落して取引され続けています。これはおそらく、ゴールドの「実質的な」需要が、主に世界の中央銀行といった固定客で、保有量の増加からの需要があるためと見られます。

イングランド銀行は据え置きか利上げか意見分かれる

本日は、イングランド銀行の金利政策決定が予定されています。最新の英インフレレポートが、予想よりも減速していることが示唆されたことから、市場は現在、利上げか据え置きかで意見が分かれているところです。

確かに、経済データは据え置きを裏付けしています。英経済が停滞する中、英労働市場では7月の失業件数は増加し、企業調査でもこの傾向は続くか、悪化すると示唆されています。イングランド銀行による利上げを支持する唯一の理由としては、賃金上昇がかなり加速しており、今後も続くことでしょう。

ポンドは、下落するリスクに傾いています。たとえイングランド銀行が利上げを行ったとしても、メンバー間ではおそらく意見が分かれることから、今後の方針について特に言及しないと思われます。そのため、利上げに反応してのポンド上昇は一時的となり、イングランド銀行が金利の据え置きを発表する場合、ポンドは即座に下落する可能性があります。

他にも本日は、スイス国立銀行が金利の据え置きを発表し、スイスフランは下落しています。明日は日銀による政策発表が予定されており、政策変更の予定はおそらくないと思われていることから、米ドルとの金利差がますます拡大して、円安がさらに進行する可能性があります。