XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

・ISM非製造業PMIは期待外れの結果で景気後退への懸念に拍車

・米国債利回りは続落も米ドル上昇

・ゴールドは安全資産として地位を維持

・S&P500は続落も将来の見通しには影響なしか

米ドルは安全資産としての地位復活か

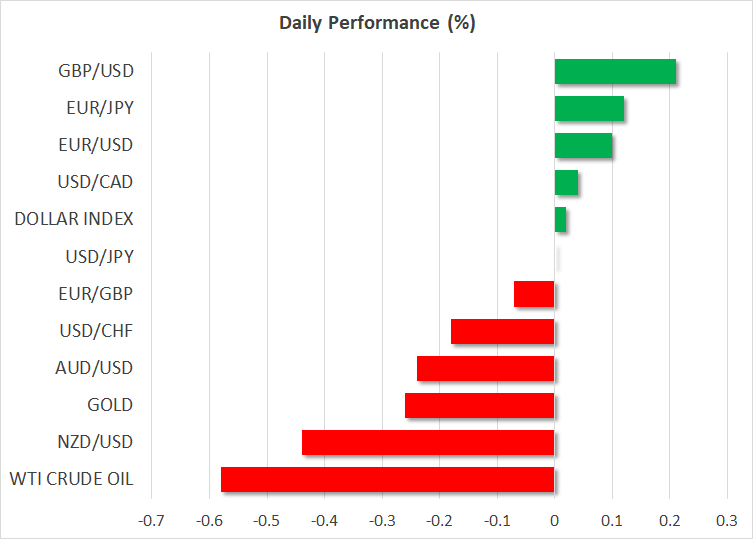

昨日米ドルは、ほとんどの主要通貨に対して反発しました。例外は、日本円とニュージーランド準備銀行による利上げ決定で恩恵を受けたNZドルでした。

円高となった背景には、米ドル上昇が米経済指標の結果ではなく、反対に景気後退への懸念が高まっている中、安全資産として回復したためでしょう。

今週発表された低調なISM製造業指数と求人件数の減少に続いて、ISM非製造業調査も期待外れの結果となりました。ISM非製造業指数は減少し、拡大と縮小の分かれ目である50に近づき、新規受注と雇用指数、また物価指数も予想を下回りました。

サービス部門が米国のGDPの80%を占めることから、昨日のデータは米経済の健全性に対する懸念となり、市場によるFRB金利予測の下方修正となったようです。依然として、次回会合で0.25%の利上げが必要かどうかについては意見が分かれていますが、年末の予想金利は4.0%まで低下しました。

昨日は、ADPによる雇用報告も発表され、民間の3月の雇用は2月よりも大幅に減少したことから、米労働市場の冷え込みの兆候が見られました。先週の米失業保険申請件数も本日発表される予定で、明日の非農業部門雇用者数とともに労働市場を見極めるうえで注目されるでしょう。

ゴールドが安全資産としては最適

一方、米ドル上昇にも関わらず、米国債利回りは低下したため、ドルの流入が安全市場への逃避であったことを裏付けました。ゴールドは昨日続伸し、本日は小幅下落していることも、この概念の信ぴょう性を高めます。

しかし、夏ごろのFRBによる方向転換への期待が高まる中、米国債利回りが低下しているため、米ドル上昇は限定的となる可能性があります。利回りがその魅力を失い続ける場合、市場はゴールドや日本円といった安全資産へ逃避するかもしれません。ただ、日本のインフレは冷え込んでおり、日銀による金融緩和政策撤廃への期待が高まる中、ゴールドの方が良好な選択肢かもしれません。

景気後退懸念からS&P500とナスダックは続落

米株式市場では、ダウ・ジョーンズが小幅上昇しましたが、ナスダックとS&P500は続落し、市場が金利低下の見通しに後押しされるのではなく、景気後退への懸念が重しとなっていることを裏付けしました。

しかし、テクニカルな状況は比較的底固く推移しており、悪いニュースは「株式には良いニュース」ではなく「実際に悪いニュース」と市場のセンチメントが変化したと断定するには時期尚早といえるでしょう。ナスダックは現在、キーゾーンである12,900辺りで推移しており、S&P500も後退していますが、主要なレジスタンスゾーンである4150近くに留まっています。これが3800のゾーンを下回る場合は、決定的な下落と見られ、今後の先行きに暗い影を落とすことになるでしょう。