XMTradingは、アメリカ合衆国の居住者にサービスを提供していません。

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

極限の取引を。Visa Cash App RB F1 Teamの誇り高きオフィシャルパートナー。詳細はこちら

・好調な中国PMI指数でリスクオン、米ドル下落

・米ISM製造業PMI指数の軟調な結果で米ドルは持ち直す

・本日発表のユーロ圏インフレ指数に注目

・FRB利上げ継続長期化観測から米株式市場は下落

軟調な米ISM製造業PMI指数で米ドル回復

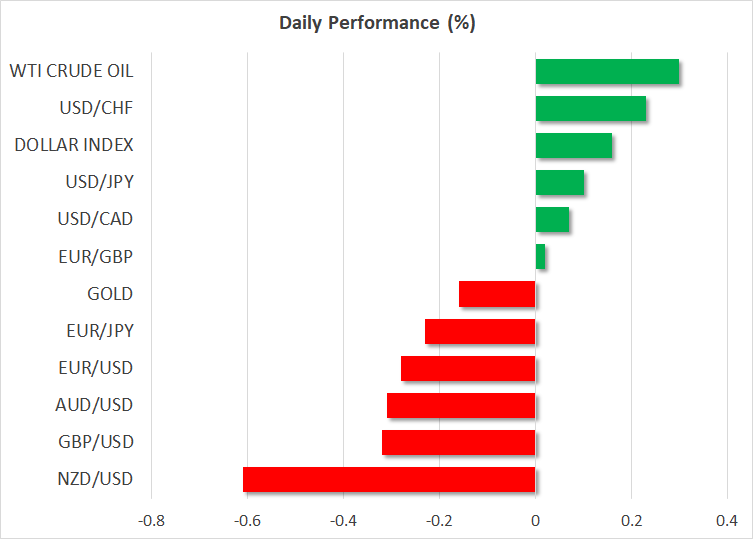

昨日米ドルは、特にNZドル、ユーロそして豪ドルに対して下落しました。しかし本日米ドルは、他の主要外貨に対して、回復しつつあります。

コモディティ連動通貨対して下落した原因は、中国の予想を上回るPMI数値の発表によるものと考えられます。ユーロに対しては、ドイツのインフレが予想以上に加速したことで、米ドルに圧力を加えたと言えます。

さらに、昨日発表の米ISM製造業PMI指数は、47.4から47.7と予想を下回り、4か月連続で縮小圏にとどまりました。これは米経済のソフトランディングへの期待に重くのしかかり、米ドルは変動しました。

反対に、投入価格指数が44.5から51.3に急騰したことで、米国債利回りは上昇し、1月のCPI指数の上昇とともに、市場は米インフレが予想よりも長期化するとの見解を確信したようです。昨日のFRBメンバーによるタカ派発言も、FRB利上げ継続観測の後押しとなったようです。

昨日、ミネアポリス連銀カシュカリ総裁は、今月のFRB政策会合にて、0.25%か0.5%の利上げに対して、「オープンマインド」であるとし、利上げの見通しを引き上げる必要性について述べました。また、アトランタ連銀ボスティック総裁も、最終レートは5.00%から5.25%で十分であるが、来年まで最終レートを維持することが必要であると主張しました。これらの発言を鑑みて、市場は最終レートを9月までにほぼ5.5%に引き上げ、年末までに5.4%辺りに修正しました。

このため市場は、次回のFRB会合にてドットプロット、特に今年の予想中央値の修正を見込んでいることになります。しかし、最近の米ドルの動向は、この市場の利上げ観測を反映しているとは言えません。これはおそらく、ECBなど他の中銀も大幅に利上げすると予想されているからでしょう。その上、次のFRB会合前に、市場は2月の米雇用統計とCPIレポートを吟味する必要があり、米ドルの長期的な回復にはまだ時期尚早であると言えます。

本日発表のユーロ圏CPI指数に注目

本日、ユーロ圏の2月のインフレ指数発表が予定されており、注目が集まります。総合率では、前年比で8.6%から8.2%へ鈍化、コア指数では前年比7.1%から6.9%への鈍化が予想されています。しかし、スペイン、フランスおよびドイツでのインフレ指数が予想を上回って加速したことで、ユーロ圏のインフレ指数も上振れとなるリスクがあるといえます。

ECBのほとんどのメンバーは、インフレ抑制のための積極的な利上げを主張するタカ派姿勢を示しており、特に根底にある価格圧力によるインフレの粘着性に懸念を示しています。市場は現在、次回のECB会合において、30%が0.75%利上げを、70%が0.5%の利上げを支持しています。また、年内まで利上げに関しては、合計約1.0%から、約1.6%の利上げに上方修正しました。そのため、本日のインフレ率が予想以上の加速を示す場合、ECBによる今後3回にわたっての利上げ観測が高まり、ユーロは上昇に向かうでしょう。

しかし米ドルもFRB利上げ継続観測から、上昇する可能性があり、ユーロ/ドルに関しては、複雑な状況と言えるでしょう。一方で、カナダ中銀による時期の会合での利上げ停止が確実視されているため、ユーロとドルは、特にカナダドルに対して上昇するかもしれません。

S&P500とナスダックは下落再開

軟調な結果となった米ISM指数とFRB利上げ継続観測により、米株式市場は下落しました。ダウ・ジョーンズは、ほぼ横ばいで取引を終えましたが、S&P500とナスダックはともに下落し、金利に敏感なナスダックは最も下落しました。

このため、リスクオンとなり株価が上昇した場合でも、過去最高水準まで上昇するとは考えにくいでしょう。金利の上昇は借入コストの上昇と企業バリュエーションの低下を意味するため、株価に圧力がかかることになります。テクニカル面では、ナスダックは依然のダブルボトムをネックラインとした12,050領域を下回っており、今後の復活の可能性は大幅に減少していると言えるでしょう。